El Consejo de Administración de Fomento de Construcciones y Contratas, S.A. (FCC) de España, ha aprobado en una reunión celebrada hoy la puesta en marcha de la ampliación de capital por valor de 1.000 millones de euros, equivalentes a 133.269.083 nuevas acciones, cuyo precio de suscripción será de 7,5 euros por título.

Los derechos de suscripción preferente correspondientes a los actuales accionistas comenzarán a cotizar una vez que la Comisión Nacional del Mercado de Valores (CNMV) apruebe la documentación correspondiente a la emisión. El ratio de suscripción es de 1,048, es decir, 41 acciones existentes dan derecho a suscribir 43 nuevas acciones. La operación está asegurada por Banco Santander, JP Morgan y Morgan Stanley.

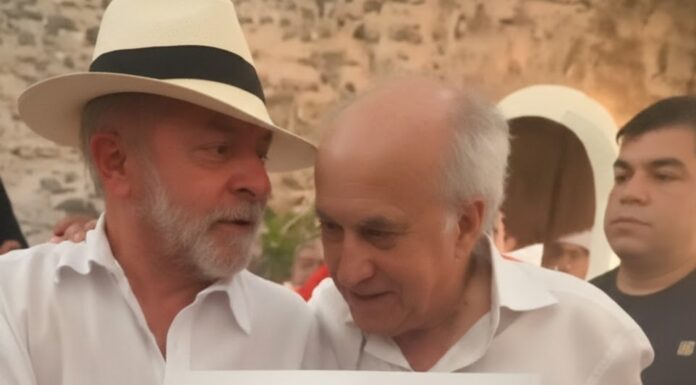

La aprobación por parte del máximo órgano de gobierno del Grupo se produjo después de que B 1998, sociedad a través de la que Esther Koplowitz controla el 50,02% de FCC, anunciase un acuerdo con Control Empresarial de Capitales SA de CV, perteneciente a la familia del empresario mexicano Carlos Slim, para la venta de sus derechos de suscripción de la citada ampliación de capital, que equivalen a la mitad de la misma.

La ampliación de capital es el colofón del proceso de estabilización financiera y operativa del Grupo y el inicio de una nueva fase de concentración en la rentabilidad de las operaciones y retorno al crecimiento, especialmente en los negocios de Medio Ambiente y Agua. Con los fondos obtenidos en la ampliación de capital, FCC fortalecerá su situación patrimonial, reducirá el endeudamiento y mejora la cuenta de resultados mediante una sustancial reducción de la carga financiera, explica FCC en un comunicado.

De esta forma el empresario mexicano Carlos Slim, Obtiene un 25,63% de FCC y se convierte en su mayor accionista.